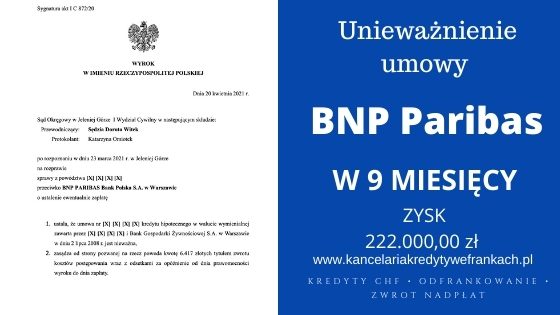

Tym razem powództwo wytoczyliśmy w imieniu Klienta, który posiadał umowę kredytową w CHF w dawnym BGŻ, którego następcą prawnym jest BNP PARIBAS. Sąd Okręgowy w Jeleniej Górze w składzie SSO Doroty Witek dnia 20 kwietnia 2021 r. ustalił nieważności umowy kredytu hipotecznego i zasądził od pozwanej na rzecz powoda kwotę 6.417 zł tytułem zwrotu kosztów procesu.

Głównym roszczeniem powoda, zgodnie ze skuteczną praktyką Kancelarii, było roszczenie o ustalenie nieważności rzeczonej umowy kredytu. Z ostrożności procesowej pozew zawierał także roszczenie ewentualne o zasądzenie od pozwanej solidarnie na rzecz powoda kwoty 59.227,44 zł wraz z odsetkami za opóźnienie. Podstawą roszczenia ewentualnego miało być stwierdzenie możliwości utrzymania umowy w mocy po usunięciu z niej wadliwego mechanizmu indeksacji.

Powód w pozwie wskazywał, że nie miał on realnego wpływu na treść umowy, nie został zapoznany z mechanizmem denominacji oraz nie wskazano kursu po jakim doszło do przeliczenia kwoty kredytu i z uwagi na powyższe, umowa jest nieważna.

Zdaniem Sądu główne powództwo powoda zasługiwało na uwzględnienie. Podstawą tej decyzji było uznanie klauzuli denominacyjnej za niedozwolone zgodnie z art. 385 (1) §1 k.c. Sąd po przeprowadzeniu postępowania dowodowego nie miał wątpliwości co do zasadności wyroku. Dał wiarę zeznaniom powoda, które w jego ocenie były logiczne i potwierdzone dowodami w postaci dokumentów.

Bank nie przedstawił wyczerpujących informacji odnoście ryzyka kursowego. Przedstawiona przez bank symulacja nie wskazywała na tak wysoki wzrost kursu franka szwajcarskiego, gdyż bank poinformował klienta o możliwym wzrośnie kursu maksymalnie o kilkanaście procent. W chwili zawarcia umowy kredytobiorca nie był w stanie ocenić wysokość zobowiązania, a zatem skutków ekonomicznych, w tym ryzyka ekonomicznego wynikającego z zawartej umowy. Samo podpisane oświadczenie przez powoda klauzuli o ryzyku walutowym nie świadczy o tym, że bank dostatecznie wykazał o realnym i możliwym ryzyku walutowym.

Zdaniem Sądu zastosowany mechanizm denominacji jest w sposób oczywisty sprzeczny z dobrymi obyczajami i rażąco narusza interesy konsumenta. Bank powinien precyzyjnie i przejrzyście wyjaśnić, że w przypadku wzrostu kursu, nie wzrośnie jedynie saldo kredytu, a przez to wzrost kapitałowej części raty, ale również wzrosną odsetki i marża banku, które naliczane były od aktualnego stanu zadłużenia. Postanowienia muszą być zrozumiałe nie tylko pod względem gramatycznym, ale również muszą być przejrzyste pod względem konsekwencji ekonomicznych, jakie wynikają z podpisanej umowy. W rzeczywistości postanowienie nie spełniały takiego wymogu. Powód nie mógł ustalić dokładnej kwoty zaciągniętego kredytu, a także jaką kwotę kapitału będą musieli spłacić.

W ocenie Sądu nie zachodziła również możliwość utrzymania spornej umowy, gdyż usunięcie postanowień abuzywnych wpłynęłoby na zmianę głównego przedmiotu umowy oraz doprowadziłoby do zmiany charakteru stosunku prawnego łączącego strony. Sąd również stwierdził, że zastąpienie z urzędu abuzywnych postanowień innym mechanizmem wyliczenia kwoty kredytu w tym przypadku jest niedopuszczalne. Ewentualne zastąpienie postanowień abuzywnych innym mechanizmem jest dopuszczalne tylko w przypadku, w którym powód wyraził taką. W przedmiotowej sprawie taka sytuacja nie miała miejsca. Powód wniósł o uznanie nieważności całej umowy kredytowej i złożył stosowne oświadczenie.

Postępowanie w I instancji trwało zaledwie dziewięć miesięcy. W międzyczasie odbyła się jedna rozprawa, podczas której doszło do przesłuchania powoda. Sąd oddalił wniosek w zakresie opinii biegłego. Powyższe rzutowało na szybkość postępowania, gdyż nierzadko samo przygotowanie opinii przez biegłego może być bardzo czasochłonne. Po przeprowadzeniu postępowania dowodowego Sąd udzielił głos stronom, gdyż uznał sprawę za dostatecznie wyjaśnioną i zamknął rozprawę, odraczając termin ogłoszenia wyroku.

Powód z tytułu udzielonego kredytu uzyskał kwotę 164 tys. zł. Po 12 latach regularnego spłacania rat, kredytobiorcy, pomimo spłaty łącznie ok. 146 tys. zł, saldo kredytu wciąż wynosiło (według obliczeń banku) 240 tys. zł. Powyższe jaskrawo przedstawia wadliwość stosowanego mechanizmu indeksacji. Uwzględnienie powództwa oznacza, że powód będzie musiał rozliczyć się z bankiem wyłącznie w zakresie udzielonego kapitału (na chwilę wytoczenia powództwa do spłaty kapitału brakowało 18 tys. zł), zatem zysk z wyroku wyniósł 222 tys. zł dla kredytobiorcy.

Sprawę prowadził adw. Paweł Borowski. Wyrok w sprawie o sygn. I C 872/20 jest nieprawomocny.